学資保険の満期時期はいつですか?また時期によって税金は変わりますか?

掲載日:2016年9月28日

更新日:2019年7月17日

学資保険とは、主にお子さまの教育費の準備を目的とした保険で、親などが保険料を積み立て、お子さまの年齢や入学時期に合わせて給付金(祝い金や満期保険金)が受け取れる保険です。大学入学手続きのある高校3年時に給付金を受け取ることを希望するご家庭もあれば、兄弟の年齢が近く「子どもたちの進学の時期が重なって大変」であることから、中学校・高校などの入学時にも給付金を受け取ることを希望するご家庭もあるでしょう。学資保険では、このように家計の状況に応じて給付金を受け取る時期を選択することができます。

どのプランを選択するべきか迷ったときのために、給付金を受け取る時期からみた学資保険プランの基本について押さえておきましょう。また、契約内容や受け取る金額によってはこの給付金も課税対象になることがあるため、今回は学資保険にかかわる税金についてもお伝えしていきます。

学資保険の満期時期には、どんなタイプがあるの?

学資保険は、主に大学への進学資金を準備できるように受け取る時期が設定されています。

なかには、高校入学時に祝い金が受け取れるプランや、幼稚園、小学校、中学校入学時にも祝い金が受け取れるプランなどもあり、保険会社・保険商品によって受け取れる時期はさまざまです。どのプランがご家庭やお子さまにとって適しているか、検討して選ぶことをおすすめします。

一般的に、大学入学時は授業料の他に入学金などが必要となるため、負担が一番大きくなる時期ということもあり、大学入学手続きを迎える高校3年時に祝い金が受け取れる商品が多くあります。近年では、大学入学時だけでなく、大学進学後の学費に備えたプランも多くなっています。「幼稚園」「保育園」から「大学」までの間、どのタイミングの教育資金を重視するかによって、ご家庭にあった商品やプランを選びましょう。

18歳満期、大学入学費用に重点を置いた一括受取型

18歳満期、大学入学費用に重点を置いた一括受取型は、教育費のなかで、最も出費が多くなるといわれる大学入学時の費用を重視したタイプです。

お子さまが18歳のときに、まとまった満期保険金を一括して受け取るものです。

お子さまが高校3年時、つまり18歳の誕生日を基準に18歳満期とする保険商品以外にも、17歳満期が選択できる保険商品もあります。一般的に、大学入試シーズンは高校3年の1月~3月ですが、推薦入試やAO入試など多様な入試制度があるため、高校3年の秋には受験費用や入学金が必要になる場合があります。18歳の誕生日後に受け取るという契約内容の場合、お金が必要な時期に給付金を受け取れない場合もあります。そのため、満期年齢は具体的に考えた上で選択することをおすすめします。

特徴

- 最も出費が多くなると予想される大学入学時の費用への対応に優れている。

- 大学入学時に全額を使い切らなかったとしても、その後の費用に流用しやすい。

- 高校までの教育資金は別途貯蓄が必要になるケースを想定しておく必要がある。

進学タイミングに応じ受け取れるステップ型

進学タイミングに応じ受け取れるステップ型は、幼稚園・保育園や、小学校から大学卒業まで、進学のタイミングごとに祝い金が受け取れるプランです。

幼稚園・保育園や小学校から中学校、高校、大学と進学の節目ごとに祝い金が受け取れます。

特徴

- 進学のタイミングごとに受け取れるため、その都度入学準備資金に充当できる。

- 受け取った資金をその後の教育費に残しておくことも可能。

- 最も出費が多くなると予想される大学入学時の費用に対応しにくい可能性がある。

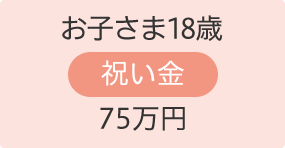

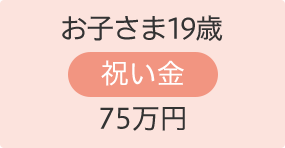

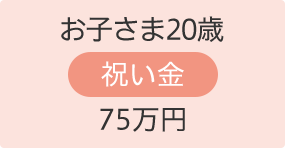

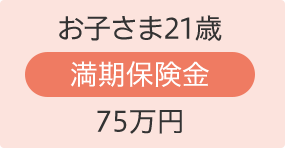

大学4年間の費用重視型

大学4年間の費用重視型は、高校3年までに受け取れる祝い金がなく、大学4年間に必要な費用の準備に特化したプランです。お子さまが18歳から22歳の間に、毎年祝い金が受け取れます。金額は毎年同額のものや、1回目の受け取り時に多くもらえるものなどもあります。また、類似のプランで、15歳時(高校入学時)にも祝い金の受け取りを設定しているタイプもあります。このプランの場合は、高校入学時と大学在学中の4年間、毎年祝い金が受け取れます。

特徴

- 大学進学後の教育費の負担が軽減される。

- 「22歳受け取り」の設定がされている場合は、大学院への進学資金や社会人になるための独立資金などへの対応が可能。

- 毎年一定額の祝い金が支払われるプランを選んだ場合、大学入学時の費用に対応できない。

- 高校までの教育資金は別途貯蓄が必要になるケースを想定しておく必要がある。

「据え置き」や「前倒しでの受け取り」の仕組みも活用可能

上記でご紹介したように、どのプランにも、それぞれ特徴があります。それらを補う仕組みとして、給付金を据え置いたり、給付金の一部を前倒し(繰り上げ)で受け取ったりすることができる場合もあります。

給付金を据え置いた場合は、保険会社が資金を運用し、後日受け取る際に利息分が上乗せされます。また、給付金を前倒しで受け取れる場合もありますが、その際には、契約時に設定された給付金より受取額が変更となるため注意が必要です。これらのプラス・マイナスを考慮しながら受け取る時期を変えることも、学資保険を賢く利用する方法の一つといえるでしょう。

「据え置き」や「前倒しでの受け取り」の可否は、保険会社によって異なりますので、該当の保険会社に必ず確認しておきましょう。

学資保険の給付金などを受け取るときの税金

一般的に、学資保険の「祝い金」「満期保険金」は、一定額を超えた場合「所得税」の対象になります。また、契約内容によっては「贈与税」の対象となる場合もあるため、注意が必要です。

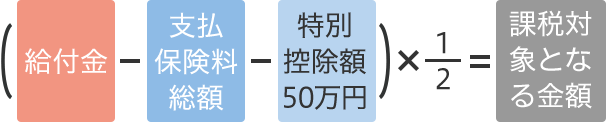

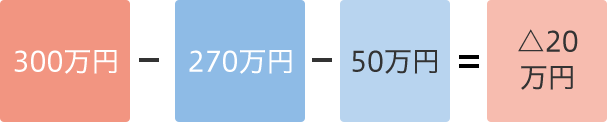

所得税の計算方法と課税対象となる金額は以下のとおりです。

図1 所得税の計算方法と課税対象

-

<一時所得>

-

<雑所得>

以下、架空のモデルプランを例に、学資保険の祝い金や満期保険金を受け取ったときの税金について解説していきましょう。

モデルプランの設定

- 受取総額…300万円

- 月額保険料…12,500円(15万円/年)

- 保険料支払期間…18年

- 支払保険料総額…15万円×18年=270万円

- 契約者…父親、被保険者…子ども、受取人…父親

18歳満期など満期保険金を一括で受け取る場合

18歳満期など満期保険金を一括で受け取る場合は、所得税の「一時所得」の対象になります。

図2 満期保険金を一括で受け取る場合の課税対象となる金額

-

-

<モデルプランで計算>

-

<モデルプランの倍の設定で計算>

(受取総額600万円、月額保険料25,000円 (30万円/年)、保険料払込期間18年)

「満期保険金」と「支払った保険料の総額」の差額が50万円以内なら課税対象になりません。モデルプランの場合、一時所得の金額がマイナス20万円になりますので課税対象になりません。ところが、モデルプランの倍で設定した場合は、5万円が課税対象になります。この場合は、他の所得と合算して確定申告をしなければなりません。

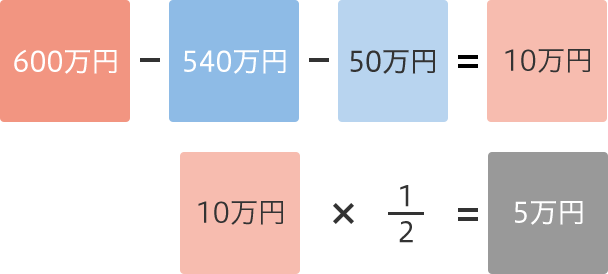

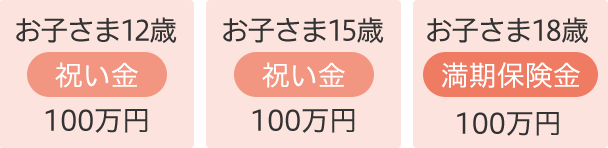

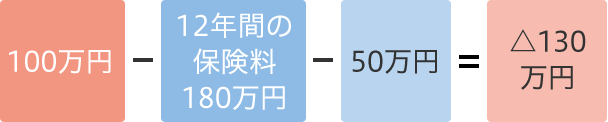

進学タイミングに応じ受け取れるステップ型の場合

学資保険には、上述のような満期保険金を一括で受け取るタイプだけでなく、祝い金を何回かに分けて受け取るタイプもあります。この受け取り方によって、課税される税金の種類が変わってきます。はじめのモデルプランを使って、祝い金の受け取り方法別にみていきましょう。

進学タイミングに応じ受け取れるステップ型の場合は、すべて所得税(一時所得)の対象となります。

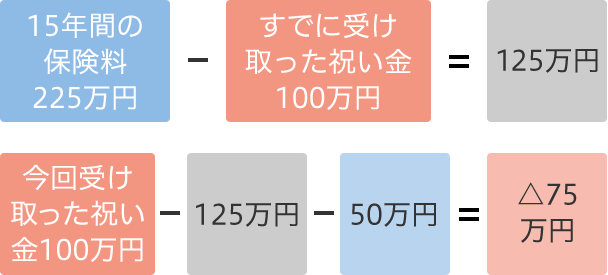

図3 進学タイミングに応じ受け取れるステップ型の場合の課税対象となる金額

-

-

<12歳の時>

-

<15歳の時>

-

<18歳の時>

計算方法は少し複雑です。初回の祝い金を受け取ったときは満期保険金を一括で受け取ったときと同じ計算方法ですが、2回目以降は「それまでに支払った保険料」から「すでに受け取った祝い金」を差し引いた額が支払保険料総額となります。

計算は複雑ですが、このプランの場合、最終的にはどの年齢の祝い金も課税対象になりません。

もし、課税対象となる一時所得が発生する場合は、注意が必要です。

他に一時所得の課税対象となる収入がある方や、自営業の方は、税理士や税務署などに確認するようにしましょう。

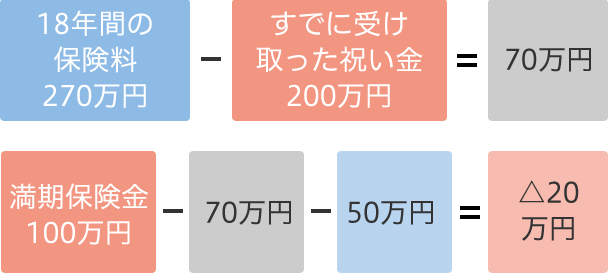

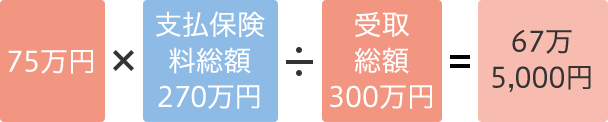

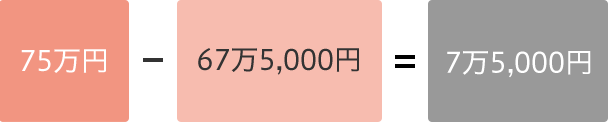

大学入学時から、毎年年金形式で祝い金を受け取る場合

大学入学時から、毎年年金形式で受け取る場合は、すべて所得税(雑所得)の対象となります。

図4 大学入学時から、毎年年金形式で受け取る場合の課税対象となる金額

-

-

<必要経費>

-

<課税対象となる金額>

このプランのように、年金形式で祝い金を毎年受け取る場合には、同じ所得税でも「雑所得」として扱われます。

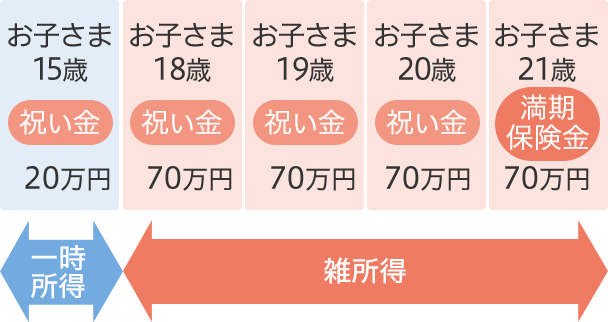

「一時所得」と「雑所得」が混在する場合も

下図のようなプランの場合、高校進学時の祝い金と大学進学後の祝い金では、同じ祝い金でも税金の種類が変わります。

図5 一時所得と雑所得が混在する場合

最近は、年金形式で受け取る学資保険も増えていますので、注意が必要です。

「契約者」と「受取人」の組み合わせにも注意してください

学資保険の契約をする場合、先述した受け取り方法についても気をつけなければなりませんが、「契約者」と「受取人」の組み合わせにも十分注意が必要です。

「契約者」と「受取人」の組み合わせによっては、給付金が、所得税ではなく贈与税の対象になる場合があります。贈与税が課税されるのは、下表のように「契約者(保険料の負担者)」と「受取人」が異なる場合です。

※スクロールで表がスライドします。

上表は一例ですので、確定申告などの際は、税理士や税務署などで確認して手続きをしましょう。

このように、学資保険は給付金を受け取る時期や受け取り方によってさまざまなプランを選ぶことができます。どの時期にどのように給付金を受け取りたいのかを具体的に考え、よりご家庭の状況にあった安心できるプランを選択していただきたいと思います。

税金に関しても、受け取り方や契約内容によって課税の状況が変わってきますので、受け取り時のことも考え一度確認しておきましょう。

※掲載されている情報は、最新の商品・法律・税制等とは異なる場合がありますのでご注意ください。

- 学資保険の特長と注意点は何ですか?

- 祖父母が契約者になって、孫のために学資保険を契約することはできますか?

- 学資保険に加入していますが、将来離婚したらどうなりますか?

- 貯蓄をしていれば学資保険は必要ありませんか?

- 大学卒業までの教育費はどれくらい必要ですか?

- シングルマザーでも学資保険に加入することはできますか?

- 学資保険と生命保険の違いは何ですか?また、学資保険に入っていれば生命保険は不要ですか?

- 学資保険は年末調整で生命保険料控除されますか?控除額や申請方法を教えてください。

- 教育資金の準備に「学資保険」が選ばれる理由は何ですか?

- 学資保険の契約者に条件はありますか?

- 学資保険に加入していますが、今後ずっと保険料を払い続けられるか不安です。

- 学資保険の満期金(満期保険金)などを受け取るときに税金はかかりますか?

- 教育資金の準備に、学資保険以外に「生命保険」を利用することもできると聞きましたが、それはどのような保険なのでしょうか。

- 学資保険の返戻率とは何ですか?また、学資保険の契約内容によって返戻率は変わりますか?

- 学資保険の申込時に、医師の診査や健康状態の申告は必要ですか?

- 学資保険の契約者は、父親と母親のどちらにした方がよいですか?

- もうすぐ子どもが産まれるので、学資保険への加入を考えています。学資保険に加入できるのは、子どもが何歳から何歳までですか?

- 学資保険の選び方が分かりません。商品を選ぶポイントを教えてください。

- どの学資保険でも、契約者が死亡・高度障害状態などになった場合、その後の保険料は支払わなくてもよいのでしょうか?

今すぐ相談したい方はこちら

![]()