16

住宅ローンの借り換え時に検討したい「返済条件変更」という方法

掲載日:2018.01.15

人生で一番高い買い物は「住宅」といわれています。そして、住宅を購入するときに多くの人が利用するのが住宅ローンです。家計の固定費の削減をするときに検討したいのが、この住宅ローン見直しによる効果です。筆者は、8年前に組んだ住宅ローンの「借り換え」と「返済条件変更」をここ数年の間に2回行いました。その結果、500万円以上の返済額の圧縮と約8年の返済期間短縮がなされました。そのときの経験から、住宅ローン借り換えと返済条件変更の方法についてお話します。

住宅ローンの借り換えの目安とシミュレーション

住宅ローンの借り換えの目安は、3つの条件をクリアすることといわれています。

- (1)住宅ローンの残りの期間が10年以上

- (2)住宅ローンの残額が1,000万円以上

- (3)現在の住宅ローンとの金利差が1%以上

平成28年2月に日本銀行が導入したマイナス金利政策により、住宅ローンの代表例【フラット35】の金利は年1.340%~年1.990%(平成29年12月現在)と、1年前よりは回復しているものの、5年以上前と比べるとまだまだ最低レベルとなっています。この低金利のなか、必ずしも前述の3つの条件をクリアしていなくてもメリットがあることは、筆者自身も体験しているところです。まずは借り換えのシミュレーションをしてみましょう。銀行のホームページなどを利用すれば、現行ローンの返済予定表を参照しながら、簡単にシミュレーションを行うことができ、借り換えをした場合の具体的な金額を確認できます。借り換え後の金利を入力する際には、住宅ローンのランキングサイトなどから各金融機関の最新の金利を参考にしましょう。

借り換えの際に注意したいこと

借り換えの際に注意しておきたいことが3つあります。「変動金利への変更」「諸費用」「団信への加入」です。

(1)変動金利への変更

今回筆者は、固定金利から固定金利への借り換えをしました。仮に、固定金利から変動金利への借り換えを検討する場合には、金利変動リスクも考えましょう。特に借入額が大きく、長期間の利用には注意が必要です。例えば1,000万円の20年ローンの返済中に金利が平均1%上がった場合、返済額は約111万円多くなります。

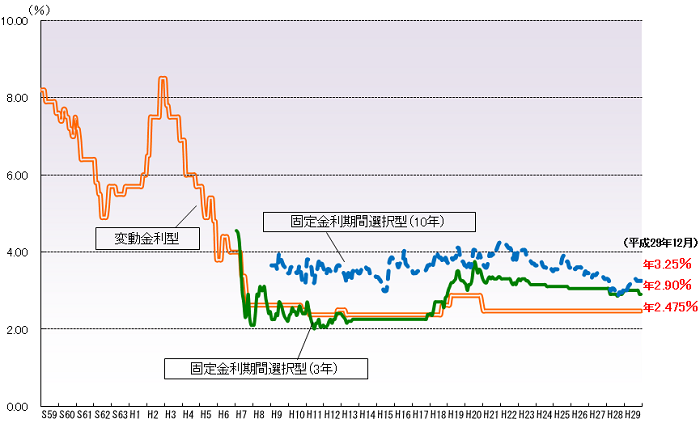

民間金融機関の住宅ローン金利推移(変動金利等)

出典:住宅金融支援機構ホームページ フラット35「民間金融機関の住宅ローン金利推移(変動金利等)」

また、金利期間選択型(3年)は、「当初3年間○%」など一定期間に固定金利が適用されるタイプのローンですが、上図の推移を見ると平成18~20年の3年間に2%に近い上昇をしています。平成18年に借り入れをした場合、平成21年に金利が1%以上上昇しており、最終的に当初より返済額が多くなる可能性があります。金利動向などの情報を日頃からウォッチして、金利の低いうちに繰り上げ返済をするなど対策を考えて利用しましょう。

(2)諸費用

借り換えは、ローンの借入先の金融機関を変更して、変更先の金融機関で新たにローンを組むことになります。そのため諸費用が必要になります。諸費用には、事務手数料、印紙代、税金、司法書士報酬、保証料などがあります。

筆者が支払った諸経費は合計441,708円、内訳は以下の通りです。

筆者が支払った諸経費

※スクロールで表がスライドします。

資料:執筆者作成

筆者が利用した金融機関には保証料はなく、諸費用については金融機関により差があります。確実にいえることは、借り換えには諸費用がかかることと、諸費用の支払いに現金を準備しておく必要があることです。現行ローンの金融機関から保証料の返金がある場合は諸費用に充当できます。また、諸費用をローンで借り入れできる場合もありますが、その際は諸費用にも金利がかかることになるので試算しておく必要があります。

(3)団信

団信は、正式には団体信用生命保険という住宅ローン専用の生命保険です。万一ローン返済中に契約者が死亡・高度障害状態になった場合、残りのローンが免除される保険です。

借り換えのときには、新たに団信の申し込みが必要となり、現行のローンで加入している団信を引き継ぐことはできません。そのため、健康状態によっては団信の審査が通らない可能性もあります。例えば、持病・通院歴がある場合には、団信が通らないことで借り換えができない可能性があることも知っておきましょう。

借り換えのデメリットをなくす「返済条件変更」という方法

借り換えをするときの諸費用が結構な金額になることが分かりました。金銭以外でも、抵当権の付け替えや登記で、司法書士立ち会いのもと金融機関に出向くなど、なにかと手間がかかります。特に会社員の場合、勤務中の平日昼間に時間をとるのも大きな負担となります。

これからお話しするのは、筆者が実行した住宅ローン借り換えのデメリットである「諸費用と団信にかかる手間とコスト」をかけずに、住宅ローンの金利を下げる方法です。具体的には現行ローンの返済条件変更を行うことになります。

(1)現行ローンの金利引き下げ交渉

現行ローンを利用している金融機関で「金利引き下げ」交渉をすることで、借り換え時にかかるコストと手間を省くことができます。ただし、金利の引き下げは金融機関にとってリスクが高くなる条件変更なので、交渉を有利に進めるには事前準備が重要となります。

(2)交渉前に準備したいこと

金融機関との交渉に臨む前に、実際に他の銀行で借り換えの申し込みを行い、審査を通過した根拠資料を準備しておくと良いでしょう。

審査を通過した事実があれば、第三者から返済能力があると認められた判断材料になるからです。筆者が実際に借り換えを検討した銀行は、審査まではインターネットと郵送のやり取りで、仮審査の結果がわかるまで2~3週間かかりました。

ここまで事前準備を整えれば、あとは金融機関と交渉するのみです。

筆者の経験からお伝えしておきたいことは、あくまでも現行ローンの金融機関と取引をしたい気持ちがあるとお伝えし、その上で根拠資料を添えて希望条件を伝えることでスムーズな交渉を進めることができたのではないかと考えています。

審査については、各金融機関の判断材料があるので、必ずしも交渉成立になる確約はありませんが、仮に不成立になったとしても、審査を通過した金融機関と借り換えの本契約を進めることで、本来の目標である借り換えのメリットを受けることができます。

筆者は、実際にこの手順で現行ローンの金利引き下げを行い、借り換えの手間、時間、諸費用を大幅に抑えることができました。かかった諸費用は、現行ローンの返済方法変更の手数料10,800円と印紙料600円の合計11,400円のみでした。借り換えする際に一考の価値がある方法ではないでしょうか。

育児中の今こそじっくり比較

学資保険ランキングお子さまのために貯蓄の計画を

店舗でプロに相談する

加藤 葉子

カトウ ヨウコ

- 女性とシングルマザーのお金の専門家

- 離婚を機にお金の勉強を始め、3年間で子どもの教育費を貯める。自身のブログ「女性とシングルマザーのお金の話」に全国の女性から切実なお金の相談が寄せられ、NHKのWEBコラム執筆を機に独立。3年間で1,500件以上の相談を受けている。現在は、女性ファイナンシャルプランナーのための実務講座やオンライン講座を配信中。

マイライフエフピー代表

- ※ この記載内容は、当社とは直接関係のない独立したファイナンシャルプランナーの見解です。

- ※ 掲載されている情報は、最新の商品・法律・税制等とは異なる場合がありますのでご注意ください。

今すぐ相談したい方はこちら

![]()

メルマガ登録をして保険市場がご案内する各種コラムの更新情報やお得なキャンペーン情報を受け取ろう!

ご登録アドレスは大切にお預かりし、保険市場メールマガジンの配信にのみ利用します。