17

節税できる確定拠出年金!我が家の実体験と加入のメリット

掲載日:2018.01.29

確定拠出年金が今話題です。平成29年から「iDeco(イデコ)」と呼ばれる個人型にほぼ全員が加入できることになったためです。確定拠出年金は自分で老後のための積み立てをコツコツしていく仕組みで、税制優遇を受けながら老後資金が貯められます。

教育費をはじめ、いろいろ出費の多い時期が重なっているママには、気になるところではないでしょうか?

確定拠出年金には、勤務先の制度に加入する「企業型」と、個人で選んで加入できる「個人型」があります。我が家は夫が企業型、筆者が個人型と両方に加入しています。加入から現在までの我が家の実体験と、確定拠出年金加入のメリットをお伝えします!

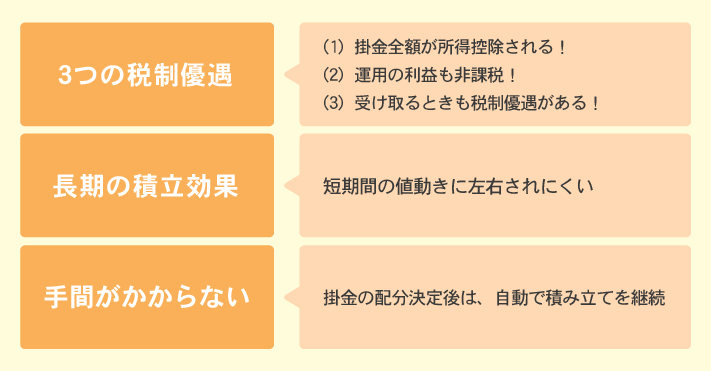

図 筆者が考える確定拠出年金のメリット

資料:執筆者作成

税制優遇があって有利に貯めていける

確定拠出年金は、公的年金の上乗せとして加入する自分で作る年金です。そのためご自分が自営業者か会社員か(年金種別が1号・2号・3号のいずれか)など状況により、積み立てできる上限額も違います(12,000円~68,000円/月)。国が推奨している制度なので、加入者への税制優遇が手厚いのが特徴です。

- (1)掛金全額が所得控除される!

- 自分で積み立てる掛金全額が所得控除の対象になるため、節税になります。パートや専業主婦の方など、ご自分で納めている税金が少ないと所得控除のメリットが十分に受けられない場合もあるのでご注意くださいね。

- (2)運用の利益も非課税!

- 加入中は、運用の利益に通常かかる税金(20.315%)が非課税になります。つまり、確定拠出年金であれば、運用して出た利益は課税されずに再投資されますし、売って別の運用商品を購入し直すときも非課税です。我が家の場合も、税金で掛金を目減りさせずに運用商品を変更することができました。

- (3)受け取るときも税制優遇がある!

- 60歳以降に受け取りするときも、「公的年金等控除」や「退職所得控除」が受けられるので、節税しながら年金を受け取ることができます。

所得控除を確認してみると

前述のとおり、確定拠出年金の掛金は全額が所得控除の対象になります。毎月20,000円を拠出している筆者自身は、毎年48,000円の節税を見込んでいます(個人事業主のため収入が一定ではないため、所得税率10%として計算)。

この所得控除の効果は、運用の結果の良し悪しに左右されず、拠出した期間に応じて得られるものです。年収400万円の方が、30歳で始めて60歳まで月20,000円の拠出を続けた場合、30年間で108万円もの節税額になり、早く始めるとそれだけ大きな効果が得られることになります。

表 年収400万円の場合の所得控除の効果

※スクロールで表がスライドします。

資料:執筆者作成

確定拠出年金の注意点

メリットの多い確定拠出年金ですが、積み立てたお金は60歳までは原則として引き出すことができません。年に1回は掛金額の変更ができ、積み立てを一時的に止めることもできますが、急に手元に資金が必要になったときに自由に使えるお金ではなく、家計に余裕がないときに掛金の支払いが苦しくならないよう注意しましょう。

また、個人型の場合は、手数料を負担しなくてはいけません。

- ・加入時の手数料(加入時のみ。2,777円~)

- ・毎月かかる手数料(1カ月167円~)

- ・投資信託にかかる手数料

これらの手数料、金融商品のラインナップやサポート体制などは、個人型の口座を開設する金融機関(運営管理機関)によって大きく違うので、金融機関選びは慎重にしましょう。

加入歴15年の効果、我が家の場合

(1)企業型に夫が加入

我が家では、平成14年に夫の勤務先で企業型が始まり加入となりました。企業型は会社が出してくれる掛金が夫の確定拠出年金の口座に毎月入り、そのお金を自分で金融商品を選んで運用していきます。用意されていた金融商品は、定期預金1つと投資信託が4つ(国内株式、海外株式、国内債券、海外債券)というシンプルなものでした。我が家では確定拠出年金に限らず投資信託を購入するのは初めてだったので、相談の上とりあえず5つを等分に買っていくことでスタートしました。その後は自動的に積み立てられていくため、時々届く運用報告書も見ていませんでした。

(2)リーマンショックも乗り越える!

そして平成20年にやってきたリーマンショック!株式も債券も大きく値下がりした時期だったので、投資信託はかなり元本割れしました……

夫は投資信託を全部解約して定期預金に変更しようとしていましたが、ちょうどそのころファイナンシャルプランナーとして知識をつけ始めた筆者が説得し、商品配分は変えず続けることにしました。長期の積立投資では、値下がりした時期は安くたくさん買うことができるため、ある意味チャンスだと学んだからです。この頃は気になって頻繁に運用状況を見ていたのですが、気持ちが揺らぐので、なるべく気にしないようにしていました。

(3)3年後気付いたら回復していた…

その後もしばらく元本割れは続きましたが、やっと3年後にプラスに転じました。運用の途中はプラスになったりマイナスになったりしながら徐々に、長期で一定額の積み立てを続ける効果が出てくることを、身をもって経験しました。その後、従業員も会社の掛金に上乗せして積み立てできる「マッチング拠出」もはじまり、上限まで追加して積み立てしています。

(4)数年後、自分の個人型を開始

独立開業したのを機に、今度は筆者が自分で個人型に加入しました。筆者は金融機関(運営管理機関)分の手数料がかからず、低コストの投資信託がそろっているところを選び口座を開設。個人型もはじめにどの商品をどんな割合で購入するかを指定すれば、あとは毎月その割合で積立購入してくれます。

夫の企業型から学んだことは、自分がハラハラしない運用内容を決めたら、あとは運用成績を気にしすぎないということ。筆者の運用商品の配分は、家計全体の資産運用のバランスをみて決めています。商品割合が固まってからは、手間なく資産形成できる良さを実感しています。

確定拠出年金加入の経験から

良いときもあれば悪いときもあるのが経済状態なので、時間をかけてゆっくり運用する感覚を大事にしてほしいと思います。確定拠出年金であれば引き出しできるのは60歳以降なので、割り切ってのんびり運用ができるのではないでしょうか。

現役時代に使えるお金ではないことには注意して、無理のない金額で始めてみてはいかがですか!

育児中の今こそじっくり比較

学資保険ランキングお子さまのために貯蓄の計画を

店舗でプロに相談する

早乙女 美幸

サオトメ ミユキ

- AFP/住宅ローンアドバイザー

- 専業主婦時代にファイナンシャルプランナーの資格を取得。自身の保険見直し、節税、投資、親の介護費用の圧縮を実践し、これまでに450万円以上の差益を出した。「マイホーム予算診断」と「資産づくりサポーター」として個別相談・マネー講座中心に活動中。

えーるFP事務所代表

- ※ この記載内容は、当社とは直接関係のない独立したファイナンシャルプランナーの見解です。

- ※ 掲載されている情報は、最新の商品・法律・税制等とは異なる場合がありますのでご注意ください。

今すぐ相談したい方はこちら

![]()

メルマガ登録をして保険市場がご案内する各種コラムの更新情報やお得なキャンペーン情報を受け取ろう!

ご登録アドレスは大切にお預かりし、保険市場メールマガジンの配信にのみ利用します。