1

1

2017.04.04

ケチケチせずに節約する方法、ありますか?

節約というとまず何を思い浮かべますか?チラシをチェックしてスーパーをはしごしたり、特売の日用品を買いだめしたり、かさ増し料理を作ったり、電気代の節約のためにエアコンを我慢したり……でしょうか。スイーツやカフェなんてもっての外!とお思いの方も多いかもしれませんね。でも本当は自由にお金を使いたいですし、ケチケチせずに節約できて、貯蓄ができたら素敵ですよね。今回は、皆さまに『ケチケチせずに節約する方法』のポイントをお教えします。

意識せずに貯まる仕組みをつくること

ケチケチしないためのポイントは意識せずに貯まる仕組みをつくること。日々意識しなければいけない節約はどうしてもケチケチしてしまうもの。意識せずに節約するには意識せずに貯まる仕組みを作ってしまうことです。一度その仕組みを構築すれば、その後は楽に貯めることができます。3つのステップで貯まる仕組みをつくりましょう。

-

STEP1 自動的に先取り貯蓄をする

貯まる仕組みの1つ目は先取り貯蓄です。余ったら貯めようではなく、先に貯めることです。先に必要な額を貯めてしまえば、残りは自由に使うことができます。その際に重要なことは「自動的に」という点です。以下に、意識せず、自動的に先取り貯蓄ができる制度やサービスをご紹介しましょう。

- 財形貯蓄

- 会社で財形貯蓄がある方はぜひ利用しましょう。給与から天引きで貯めることができますし、会社によっては金利の優遇がある場合もあります。財形年金貯蓄と財形住宅貯蓄はあわせて最高550万円までは利息に税金がかかりません。一般財形貯蓄には税制優遇はありませんが、用途に制限がありません。

- ネット銀行の自動入金サービス

- ネット銀行のなかには同一名義の他の金融機関の口座から、ネット銀行の口座へ指定した金額を定期的に手数料無料で自動入金するサービスを行っているところがあります。このサービスを利用すると自動的に先取り貯蓄することができます。

- iDeCo(個人型確定拠出年金)

- 原則60歳になるまで引き出すことができませんが、口座引き落としまたは給与天引きで長期の資産形成ができます(掛金額には上限があります)。毎月の掛金が全額所得控除の対象となること、運用益が非課税となること、受取時に公的年金等控除または退職所得控除が受けられるといった税制優遇が大きいことが魅力です。

- 投信(投資信託)積立

- 60歳まで掛金を引き出せないことがネックなら、通常の証券口座またはNISA口座で口座引き落としによる投信積立をするのも一案です。NISA口座では、株式や投資信託等を購入した年から5年間に受け取った配当金・分配金、売却益にかかる約20%の税金が非課税になります。ただし、投資信託は元本割れすることもあり、手数料等がかかる点は十分注意しましょう。

-

STEP2 月々の固定費を削減する

貯まる仕組みの2つ目は月々の固定費を削減することです。月々の支出は固定費と変動費にわけられます。固定費とは家賃など決まった金額を支払うもの。変動費とは月によって支出額が変わる食費や日用品費といったものです。節約しようと考えたとき、一番目につくのが月々の変動費ですが、ここは最初に節約すべきところではありません。なぜなら、毎日のように支出するもので、一番意識してしまう部分だからです。ケチケチせずに節約するには、意識せずに支払っている固定費の方を削減しましょう。以下に、削減できる可能性のある固定費の例を挙げていきます。

- 通信費

- 月々の通信費として、スマートフォン1台で10,000円、家族4人で40,000円支払っているというご家庭も珍しくないのではないでしょうか。格安スマホに変更すると半額以下に抑えられる可能性も。自宅の固定電話も携帯を一人1台持っていれば不要かもしれませんし、インターネット固定回線もスマートフォンのテザリング利用で十分かもしれません。一度検討してみましょう。

- 保険料

- 保険料が家計を圧迫してしまっては本末転倒です。保障額が適切かどうか等、定期的に見直しましょう。

- 自動車関連費

- 車両費だけでなく、保険料、税金、ガソリン代、駐車場代とさまざまな維持費がかかる自動車。車を手放すだけで数十万円のコストダウンになります。カーシェアリングや原付バイク、電動自転車など低コストの移動手段も検討してみましょう。

- 子どもの習い事

- 教育関連の費用はどうしても聖域になりがちな部分ですが、本当に習い事を続けるべきか考えてみてもよいかもしれません。今お金をかけるべきか、将来の学習塾代や進学費用にまわすべきかという観点で一度検討してみましょう。

-

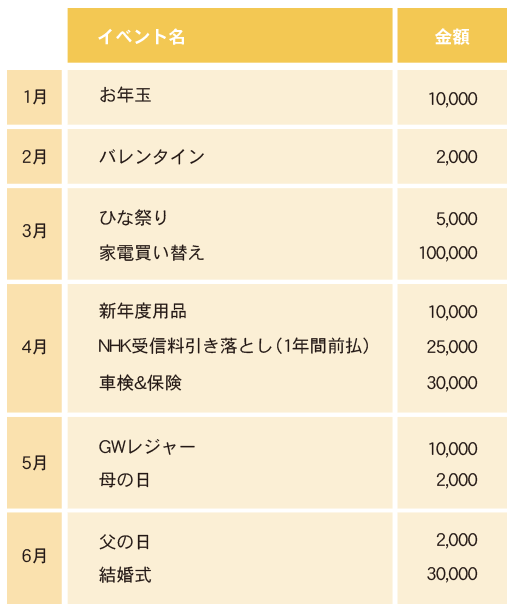

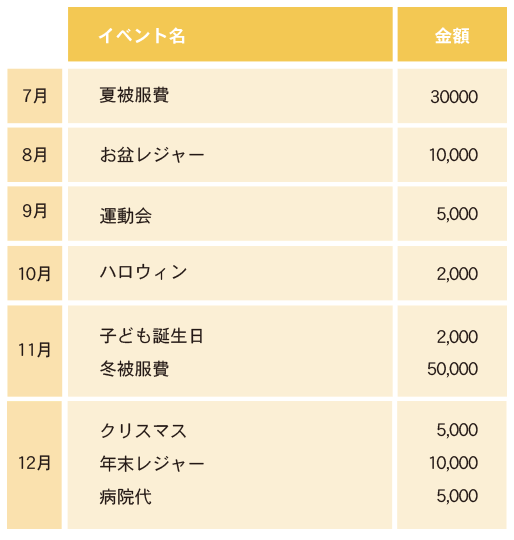

STEP3 年間の臨時出費の予算を立てる

月々の支出よりも家計へのインパクトが大きいのが、毎月かかるわけではない年間を通じてかかる臨時出費です。もっとも、臨時出費といっても支払時期が決まっていたりして、可能性として事前に予想できるものがほとんどではないでしょうか。貯蓄や節約がうまくいかない理由はこの年間の臨時出費の予算をしっかり立てていないことに原因があるのかもしれません。行き当たりばったりで支払うと月々の予算が崩れてしまったり、せっかくの貯蓄を切り崩さなくてはならなくなったりします。年間の臨時出費の予算を事前に立てておくことで予算内に抑える工夫が可能になり、家計がしっかり管理できているという自信にも繋がります。

年間の臨時出費を把握するにはカレンダーを使うとわかりやすいでしょう。臨時出費把握用カレンダーの例

単位:円

資料:執筆者作成

カレンダーから、この年は年間臨時出費予算として34万5,000円が必要なことがわかります。ご家庭の状況に応じて年間の臨時出費の予算を立てた上で、臨時出費予算分については別に管理をするようにしておきましょう。

まとめ

ケチケチしない節約の方法として大切なことは、意識せずに貯まる仕組みをつくることです。

- STEP1 自動的に先取り貯蓄をする

- STEP2 月々の固定費を削減する

- STEP3 年間の臨時出費の予算を立てる

この3つのステップで意識せずに貯まる仕組みをつくりましょう。そうすれば、家計簿をつけなくてもスーパーをはしごしなくても、ケチケチせず節約することに一歩近づけます。手続き等面倒かもしれませんが、一度頑張ればその後はずっと節約できますから、ぜひチャレンジしてみてくださいね。

コラム監修者プロフィール

柳澤 美由紀

やなぎさわ みゆき

- CFP®/1級ファイナンシャル・プランニング技能士

- 関西大学社会学部卒。大学時代に心理学を学び、リクルートグループに入社。求人広告制作業務に携わった後、1997年ファイナンシャルプランナー(FP)に転身する。

相談件数は800件以上。家計の見直し、保険相談、資産づくり(お金を増やす仕組みづくり)が得意で、ライフプランシミュレーションや実行支援も行っている。

家計アイデア工房 代表

- ※ この記載内容は、当社とは直接関係のない独立したファイナンシャルプランナーの見解です。

- ※ 掲載されている情報は、最新の商品・法律・税制等とは異なる場合がありますのでご注意ください。

今すぐ相談したい方はこちら

![]()

メルマガ登録をして保険市場がご案内する各種コラムの更新情報やお得なキャンペーン情報を受け取ろう!

ご登録アドレスは大切にお預かりし、保険市場メールマガジンの配信にのみ利用します。