平田 啓さんコラム - 第1回

高金利通貨に潜むワナとは?

低金利が長らく続く日本では、時折『高金利通貨』が人気を博します。今ではトルコリラ、メキシコペソ、南アフリカランドなど、かつては豪ドル、ニュージーランドドルなども人気商品でした。しかし、こうした高金利通貨というのは、果たして投資対象として本当に適切であると言えるのでしょうか?今回は、高金利通貨を投資対象として選択する際に、注意しなければならない点について、ご紹介したいと思います。

高金利通貨を投資対象として選択するなら、

- (1)そもそも、なぜ国によって金利が異なるのか?

- (2)なぜ、国によっては高金利なのか?

- (3)高金利通貨の注意点は何なのか?

上記3つは、最低限押さえておきたいポイントです。

高金利通貨を薦めるなら、こうした情報も一緒に伝えるべきではないでしょうか?本来は、高金利通貨の注意点やデメリットも伝えなければなりません。商品のメリットだけ伝えて、消費者に購入を薦める行為は、詐欺と言っても過言ではありません。残念ながら、日本の金融業界では、こうした詐欺まがいの営業が、いまだにまかり通っています。金融庁もこの辺りを、かなり問題視しています。金融庁へ識者として、意見交換もさせて頂いている筆者は、消費者保護の観点から、あえてこの辺りにメスを入れたいと思います。

(1)そもそも、なぜ国によって金利が異なるのか?

それぞれの国の金利のおおもとを決めているのが、各国の中央銀行です。日本だと日本銀行、アメリカだとFRB(Federal Reserve Bank)です。その中央銀行が決定する金利のことを、政策金利と言います。自国の経済状況に応じて、中央銀行が政策金利を上げたり、下げたりしているので、国によって金利が異なります。

補足:政策金利をもとに、当該国の全ての金利(預金金利、住宅ローンなど)が決まります。

(2)なぜ、国によっては高金利なのか?

野菜を例に挙げると、大豊作の年は値段が安くなり、逆に不作の年は値段が上がります。世の中に出回る野菜の量が増えると値段が安くなり、量が減ると値段は高くなるのです。これと同じことが、世の中に出回るお金にも起こります。世の中に出回るお金の量が増えるとお金の値段(価値)が下がり、量が減るとお金の値段(価値)が上がります。前者をインフレーション、後者をデフレーションと呼びます。

前者(インフレーション)のように、世の中に出回っているお金の量が増えすぎると、中央銀行はその量を減らそうとします。そのために、金利を上げます。金利を上げると、消費者は『お金を使おう』という意欲より、『お金を預けて、金利を受け取ろう』という動機が働きやすくなるからです。また、お金を借りたいと思う企業などは、金利が上がると、借りたいという意欲が下がります。こうして、金利を上げることによって、世の中に出回るお金の量を減らすことができるのです。後者(デフレーション)の場合は、前者(インフレーション)の逆を、中央銀行は行います。つまり、金利を下げるのです。

(3)高金利通貨の注意点は何なのか?

前項において、『世の中に出回っているお金の量が多い時、中央銀行は金利を上げる』ことを学びました。ここで注意して頂きたいのは、世の中に出回っているお金の量が多いということは、お金の値段(価値)は下がっているということです。つまり、金利が高い国のお金(通貨)というのは、価値が下がっています。言い換えれば、高金利通貨を薦めるということは、価値がどんどん下がっているもの(この場合は高金利通貨)を薦めているということなのです。あなたは、保有しているとどんどん価値の下がるものを、買いたいと思いますか?

高金利通貨のデメリット

さて、ここからは販売側である金融機関が、あまり触れない高金利通貨のデメリットをお伝えしましょう。結論から言いますと、高金利通貨は長期的には安くなる傾向があります。金融機関などは、『短期なら為替差益でリターンを狙い、長期ならスワップ(金利)でリターンを狙いましょう』といったことをよく薦めます。これも、あたかも高金利通貨を長期的に保有すれば、金利の分だけ儲かる錯覚を起こします。しかし、残念ながら、事実はそうではありません。

ハンバーガーを例に考えてみましょう。日本ではハンバーガー1個100円、アメリカでは1個1ドルで売られていたとします。国が異なっても、同じ商品の価格は同じであるという一物一価の法則という考え方があります。これによると、100円と1ドルは等価であるので、1ドル=100円ということになります。

この後、アメリカでインフレーションが起きたとします。アメリカで出回るお金(ドル)の量が増えて、お金(ドル)の価値が下がることです。この場合、FRBは金利を上げて、出回っているお金の量を減らそうとします。言い換えれば、高金利になります。極端な例ですが、アメリカで100%という激しいインフレーションが起きて、翌年アメリカではハンバーガーが1個2ドルになっていたとします。一方、日本ではインフレーションは全く起きず、0%だったとします。一物一価の法則から考えると、

- 1ドル×(1+100%)=100円×(1+0%)

- ⇒ 2ドル=100円

- ⇒ 1ドル=50円

2ドルと100円が等価。つまり、1ドル=50円で均衡することになります。

1ドル=100円から1ドル=50円になった場合、アメリカのドルは安くなり、日本の円は高くなったことになります。専門的に言うと、ドル安円高です。こうした為替レートの変化によって生まれる損失・利益を、為替差損益と呼びます。

インフレーションが起きている国は、高金利になる傾向があります。計算式としては、

名目金利=実質金利+インフレーション率(インフレ率)

となっています。高金利と言う時、一般的には名目金利が高い状態を指します。

上記ハンバーガーの例のように、インフレーションが発生している国(この例ではアメリカ)の高金利メリットを獲得しようとして長期で保有しても、金利差分が為替差損益で相殺される傾向があります。だから、リターンを得ることにはなかなかなりません。つまり、『高金利通貨を長期的に保有すれば、金利の分だけ儲かる』とは言えないのです。

さらに、

【高金利通貨を選択することにほとんど意味が無い!】

ことをご紹介しましょう。

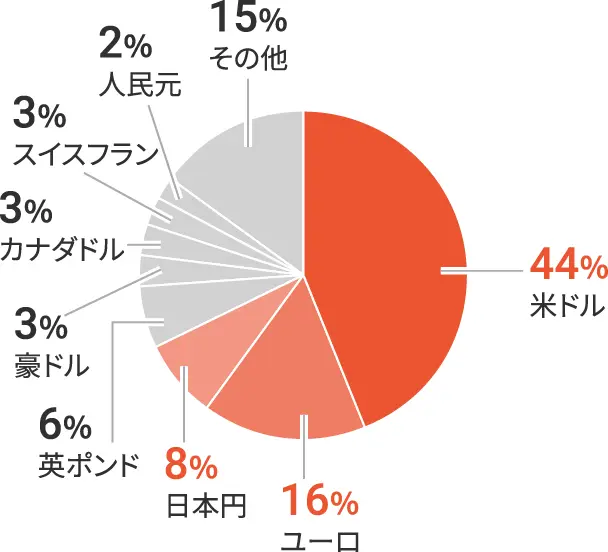

図1は、BIS(国際決済銀行<Bank for International Settlements>)のTriennial Survey(3年に1度公表する報告書)最新版(2019年度版)のデータから、筆者が作成したものです。これによると、世界で取引されている通貨TOP3は、(1)米ドル(44.15%)、(2)ユーロ(16.15%)、(3)日本円(8.4%)です。これは各国通貨が持つ、信用力のランキングでもあります。つまり、米ドルへの信用力が圧倒的です。だから、第二次世界大戦後は唯一の基軸通貨であり続けることができています。ユーロはヨーロッパの複数国が使用する通貨なので、一国の通貨としては、日本円は米ドルに次いで、2番目に信用力が高いということになっています。

資料:BIS(国際決済銀行<Bank for International Settlements>)「Triennial Survey(3年に1度公表する報告書)最新版(2019年度版)」のデータより筆者が作成

世界の富裕層は、資産の一部、人によっては大部分を米ドルで保有します。なぜなら、

- (1)信用力が世界で最も高い

- (2)流動性がある(いつでも換金・売買など取引ができる)

- (3)海外での利便性(出張・旅行先での利用)

- (4)米国経済の成長性(先進国で唯一30年後も成長していると予測されている)

- (5)情報が豊富

です。

保有する資産の通貨分散を図る場合、米ドルを選択する理由はこれだけあります。1日にして保有する資産が紙切れ同然になるようなハイパーインフレーションを経験した南米や、通貨危機を経験した東南アジアの国民は、自国の通貨に対してあまり信用していません。いつまた、保有する資産が価値を失ってしまうのか分からない不安を抱える彼らは、世界で最も信用力の高い米ドルを、保有する資産として迷いなく選択します。

一方、日本はどうでしょうか?人気のある通貨と言えば、ただ金利が高いというだけで、トルコリラ、メキシコペソ、南アフリカランドなどです。これらの通貨の(1)信用力、(2)流動性、(3)利便性、(4)成長性、(5)情報は大丈夫なのでしょうか?金融機関の営業担当者自身、行ったこともなければ、知っていることもあまりない国(トルコ、メキシコ、南アフリカ)の通貨を、消費者に販売するというとんでもないことが、日常的に行われているのです。

世界で3位の信用力を持つ日本円を保有する我々日本人が、通貨分散を図る場合、2位のユーロや、1位の米ドルを選択する理由はあります。しかし、日本円よりも信用力の低い通貨を保有する理由は、どこにもありません。ファーストクラスのチケットを持っているのに、エコノミークラスへの移動を希望するようなものです。

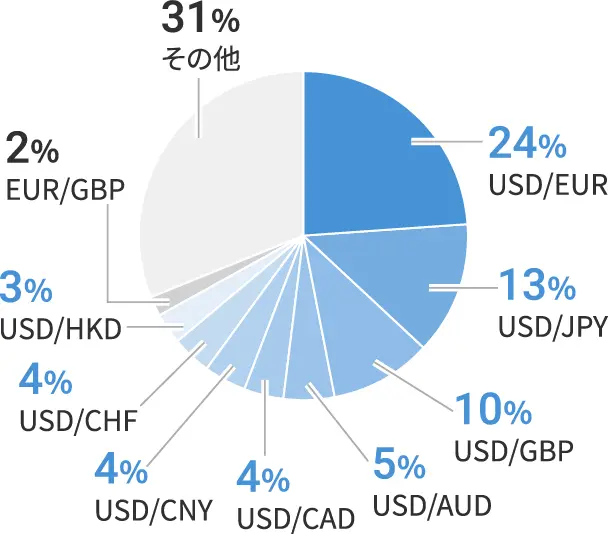

(2)の流動性については、分かりづらい面があるかもしれないので、少し触れておきます。対米ドルのペアをドルストレート、それ以外をクロス通貨と呼びます。クロス通貨の中でも、円が絡むペアはクロス円と呼ばれています。図2は世界で取引されている通貨ペアの割合です。これから分かるのは、ドルストレートであるユーロ/ドルとドル/円が大きな割合を占めています。

資料:BIS(国際決済銀行<Bank for International Settlements>)「Triennial Survey(3年に1度公表する報告書)最新版(2019年度版)」のデータより筆者が作成

世界の外国為替市場で、日常的・継続的に取引されているのはユーロ/ドルとドル/円くらいです。それ以外の通貨ペアは、必要な時にだけドルストレートのレートから計算して、取引が行われています。

例えば、豪ドル/円の取引が必要になった場合は、クロス通貨担当のディーラーが豪ドル/ドルとドル/円のそれぞれのドルストレートのレートから、豪ドル/円のレートを算出します。日本のメガバンクには、通貨(外国為替)を扱う資金為替部があり、外国為替ディーラーが在籍しています。担当通貨ペアの割合はドル/円が85%、ユーロ/ドルが10%、クロス通貨5%程度です。それほど、ユーロ/ドルやドル/円に比べて、クロス通貨の取引は少ないのです。つまり、流動性に欠けるのです。

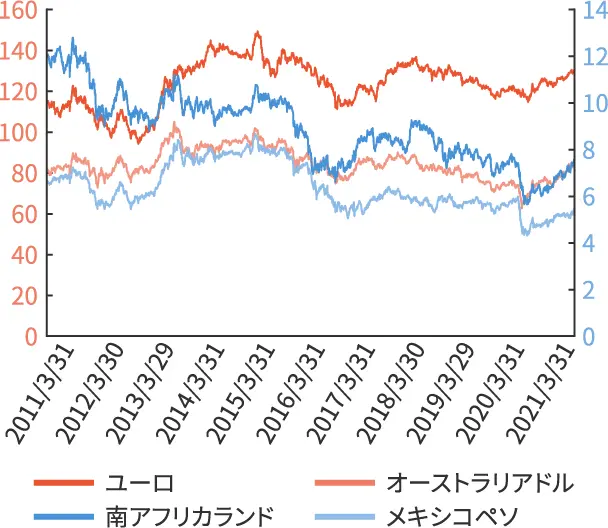

しかも、クロス通貨は普段取引されていないので、クーデターが起きたり、政権が変わったりといった特別な事情がない限り、全ての通貨ペアがほぼ連動して動きます。図3はクロス円である、ユーロ/円・豪ドル/円・メキシコペソ/円・南アフリカランド/円を、10年超という長期で比較したものです。ほぼ連動していることが分かります。クロス通貨で分散効果はほぼ得られないと考えておいた方が良いでしょう。

資料:日本銀行 統計データより筆者が作成

こういう時に、一番注意が必要です!

金融機関が『高金利通貨は、今がチャンス!』といった大々的なキャンペーンを打つ時があります。それは、為替レートが一物一価の法則から乖離して、本来の理論値に修正がかかるまでの間です。この期間は、高金利のメリットを享受できますし、為替差益も獲得できます。しかし、その後ほぼ確実と言っても過言ではない、大暴落という理論値への修正局面に巻き込まれるのです。

歴史的に見ると、この繰り返しです。金融機関も当然、その歴史を知っています。それにも関わらず、高金利通貨の通貨高局面(例えば、トルコリラ高・円安)になると、また大々的なキャンペーンを打ちます。しかし、高金利通貨には今回お伝えした注意点やデメリットもあります。高金利通貨のメリットだけ伝える金融機関には要注意!あなた自身が、高金利通貨のワナにはまらないように気を付けて下さい。

PROFILE

平田 啓(ヒラタ ケイ)

金融資産トータルソリューショナー、実業家

1968年生まれ。1995年、外資系金融を経てNYウォール街にあるB.C.M.Gよりヘッドハントされ渡米。2000年、現三菱UFJ銀行にて通貨オプションディーラーとして高度な金融デリバティブ商品を数多く手掛け、同年ブルームバーグL.P.にてFX(外国為替)市場分析ツール開発兼営業に従事。2005年、株式会社Lavocを設立し代表取締役に就任後、関西大学大学院講師なども歴任。著書に『FX取引入門』(日経文庫)ほか。

- ※この記載内容は、当社とは直接関係のない独立した執筆者の見解です。

- ※掲載されている情報は、最新の商品・法律・税制等とは異なる場合がありますのでご注意ください。