2015年05月12日

24

教育資金づくりの定番は、学資保険だけじゃない!家計に合った保険商品の選び方

「子どもが生まれたら学資保険に入りなさい」親からそう言われて教育資金づくりを意識するようになった人は多いのではないでしょうか。でも、教育資金を準備できるものは学資保険だけではありません。本コラムでは学資保険以外の保険を活用して教育資金を準備する方法をわかりやすく解説します。また、昨年(2014年)国会で可決された保険業法の一部改正により、保険加入の際に受けるアドバイスに変化の兆しがみえています。保険選びがどのように変わっていくのか。その方向性についてもお話しします。

教育資金を効率よく貯めるために必要な4つの要素

皆さまはデヴィッド・バックという人をご存じですか?アメリカで活躍している資産コンサルタントです。彼の著書「自動的に大金持ちになる方法[オートマチック・ミリオネア]」には、資産形成を成功させるには次の要素を満たす必要があると書かれています。

- ①日常のちょっとした無駄(コーヒーやたばこなどの「ラテマネー(注:著書に出てくる言葉)」を節約する

- ②毎月の給与から一定割合を積み立てる

- ③積み立ての一部を投資にまわす

- ④長く続ける

教育資金という資産形成をする場合、必要となる時期・金額がほぼ明確です。学費を払うタイミングで資金が足りないのは困るので、そうならないようにゴール設定を明確にして、積み立てを行うことになります。また、貯金が苦手な人は「続ける」ことが苦手なことが多いので、上記の要素を教育資金づくり向けに、次の言葉に置き換えてみました。

- ①小さな無駄を節約して、積み立てにまわすお金を捻出する

- ②毎月の給与から一定額を積み立てる

- ③必要な時期に資金が用意できるものを選ぶ

- ④解約しにくい金融商品を選ぶ

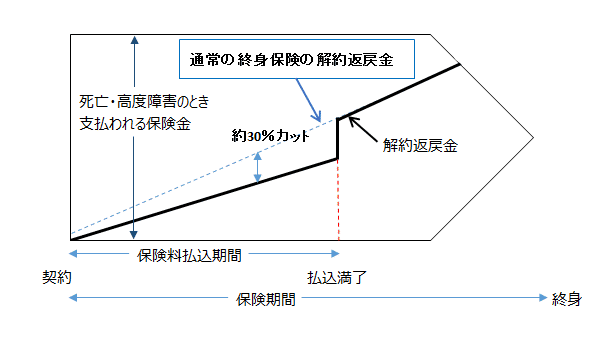

教育資金づくりのための金融商品を選ぶときは、まず、④解約しにくい商品を選ぶこと。特に貯金が苦手な人はこの要素が外せません。学資保険や貯蓄性のある生命保険の場合、短期間で解約すると解約控除(解約の手数料のこと)がかかる仕組みになっているので、解約しにくい(=続けやすい)ところがいいですね。なかでも低解約返戻金型終身保険は、保険料の払込期間中の解約返戻率を通常の7割以下に抑えてあります(図1)。しかも、「保険設計書」に解約返戻金の推移表が記載されているので、何年後に解約した場合にいくら戻ってくるかがあらかじめわかります。必要なタイミングで解約することを前提に利用することができます。

図1 低解約返戻金型終身保険のしくみ

資料:執筆者作成

保険料の払込期間と解約返戻金をチェックする

低解約返戻金型終身保険を教育資金づくりに活用する場合、真っ先に確認したいのは保険料の払込期間と解約返戻金の推移表です。家計に無理のない設定になっているか、その積み立てで必要な資金を用意することができるのかをみるようにしましょう。

お子さまが生まれた年(お子さま0歳)で契約した場合、経過年数とお子さまの年齢が一致します。例えば、0歳のお子さまのいる30歳男性が、払込期間10年の低解約返戻金型終身保険に加入した場合、保険料の払い込みが終わるのはお子さまが10歳のときです。10歳は小学4年生になる年齢ですので、私立中学受験のために進学塾に通うことになったとしても、それまで支払っていた保険料を塾の費用に充てることができます。なんとかなりそうな積立計画といえるのではないでしょうか。

保険料の払い込みが早くに終われば、それまで支払っていた保険料相当分を再び教育費に充当することができます。それも含めて、無理のない計画かどうかをチェックしてください。

一般的に、契約年数の経過とともに解約返戻率は増加していきます。しかし、低解約返戻金型終身保険では、保険料払込期間中の返戻率を通常の終身保険より抑えてあります(その分保険料も抑えられています)。一方、保険料の払い込みが終わった後は、解約しなければ解約返戻金は年々増加していきます(図1参照)。一般的に支払った保険料の累計を上回りますが、この保険に加入する際は、解約返戻率が低く設定されている保険料払込期間中に解約することのないように、十分注意して計画をたてる必要があります。

もちろん、解約返戻率は保険会社によって設定が異なります。複数の保険会社に見積りをとり、比較検討するとよいでしょう。

保険募集時に義務付けられた「意向把握」と「情報提供」。保険業法改正で保険提案はこう変わる!

保険業法では、これまで虚偽の説明等、「不適切な行為の禁止」に限定された募集規制が明記されているだけでした。しかし、今回の改正で新たに「積極的な顧客対応」が追加されることになりました。顧客ニーズを把握して提案すること(意向把握義務)や、お客さまが判断するのに必要な情報提供を行っていくこと(情報提供義務)が求められることになります。

保険を提案する人(保険募集人)は、お客さまのニーズをくみ取ることと、保険加入にかかわる判断材料を適切に提示することを求められるようになります。これらは喜ばしいことですが、契約者である私たちが保険の内容を理解しようとしなければ、せっかくの制度改正も絵に描いた餅にすぎません。自分の意向を整理して担当者に伝えることと、複数の保険から比較して選ぶ努力を惜しまないこと。この2点に注意して保険を選びたいものです。

- 柳澤 美由紀(やなぎさわ みゆき)

-

CFP®/1級ファイナンシャル・プランニング技能士

関西大学社会学部卒。大学時代に心理学を学び、リクルートグループに入社。求人広告制作業務に携わった後、1997年ファイナンシャルプランナー(FP)に転身する。

相談件数は800件以上。家計の見直し、保険相談、資産づくり(お金を増やす仕組みづくり)が得意で、ライフプランシミュレーションや実行支援も行っている。

家計アイデア工房 代表

- この記載内容は、当社とは直接関係のない独立したファイナンシャルプランナーの見解です。

- 掲載されている情報は、最新の商品・法律・税制等とは異なる場合がありますのでご注意ください。

今すぐ相談したい方はこちら

![]()

メルマガ登録をして保険市場がご案内する各種コラムの更新情報やお得なキャンペーン情報を受け取ろう!

ご登録アドレスは大切にお預かりし、保険市場メールマガジンの配信にのみ利用します。